会社員が年末で行う年末調整。払い過ぎた税金が、還付金という形で返ってくる制度です。

対して、寄付を行うことで所得税や住民税が控除される仕組みが、ふるさと納税。

どちらも支払ったお金が還付金として戻ってくるため、手続きも混同している方が多いです。

しかし、この2つの手続きは全くの別物で、ふるさと納税で戻ってくるお金は、年末調整の還付金では返ってきません。

本記事では、ふるさと納税と年末調整の違いや、お金が戻ってくる時期などについて詳しく解説しています。

会社員でふるさと納税を考えている方は、ぜひ参考にしてみてくださいね。

この記事でわかること

- 年末調整でふるさと納税の還付金が戻ってこない理由

- 年末調整とふるさと納税のお金が戻ってくるタイミング

- ふるさと納税の還付金を確認する方法

- ふるさと納税の手続き方法

- 会社員がふるさと納税を行うメリット・デメリット

ふるさと納税の還付金は年末調整の還付金では戻ってこない!

払い過ぎた税金が戻ってくる年末調整。

同時にふるさと納税の手続きができると考えている方も多いようですが、年末調整とふるさと納税の手続きは全くの別物です。

会社の年末調整においてふるさと納税の控除が認められない理由は、12月31日までに寄附金額が確定せず、年末調整手続きが間に合わないからです。

通常、年末調整は11月から12月にかけて実施されますが、ふるさと納税の控除額は1月1日から12月31日までの寄附金総額に基づいて決定されます。

年末調整手続きとふるさと納税の期限が合致しないため、「ワンストップ特例」または「確定申告」を通じて控除を申告する必要があります。

年末調整は、多くの場合12月の給与で戻ってくることが多いですが、ふるさと納税の還付金は、翌年の6月ごろから戻ってくるケースがほとんどです。

ふるさと納税の税金控除が返ってくるタイミングは翌年4月以降!

気になるのは、ふるさと納税の控除はいつ適応されるのかですよね。

ふるさと納税の還付金が戻ってくるのは、手続きの方法によって異なります。

これは、手続き方法によって控除の対象となる税金が異なるためです。

ここでは、手続き方法別に還付されるタイミングを解説していきます。

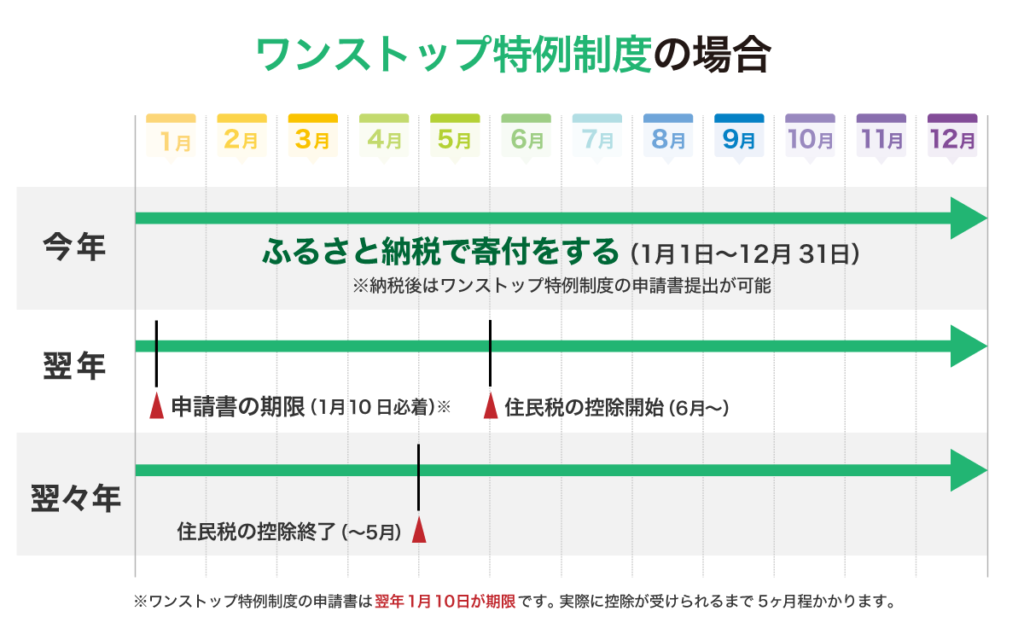

1.ワンストップ特例制度を利用した場合

ワンストップ特例制度で手続きを行った場合、還付が適用されるのは翌年の6月からです。

毎月お給料から天引きされる住民税が、控除金額分値引きされます。

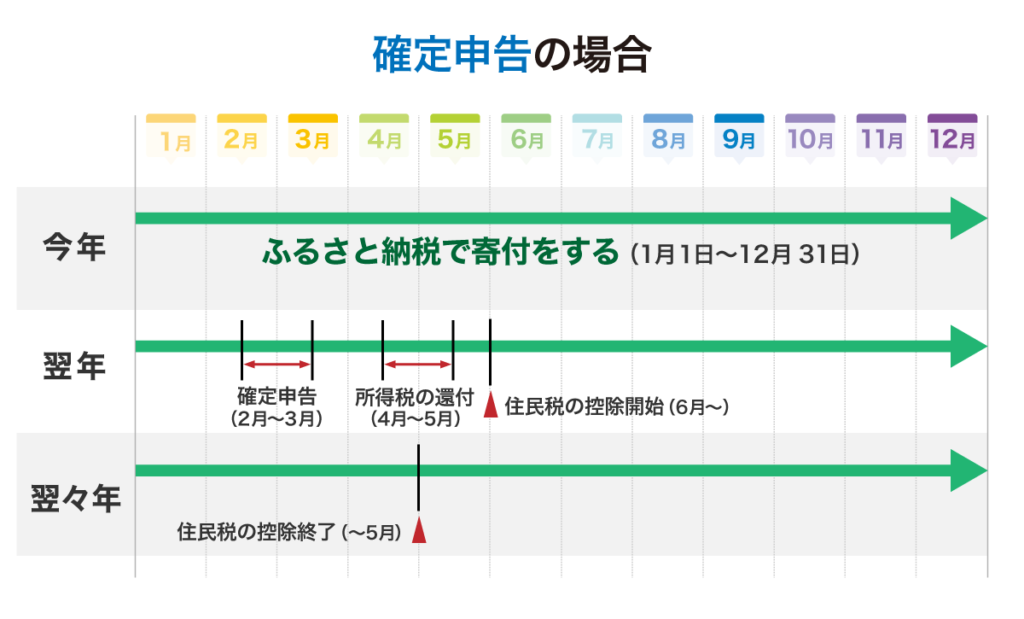

2.確定申告で手続きした場合

確定申告で手続きを行なった場合には、所得税と住民税の両方が還付されるため、タイミングが2つに分かれます。

住民税分はワンストップ特例制度と同様、翌年の6月から1年間給料から天引きされる住民税が減額に。

所得税分は、翌年の4〜5月に還付されます。

ふるさと納税の手続き方法

「ふるさと納税の手続き、なんだか難しそう…」というイメージがある方もいるでしょう。

しかし、ワンストップ特例制度は簡単な書類を提出するだけで手続きが完了しますし、確定申告の場合でもマイナポータルを使えば自宅で手続きが可能です。

ですが、可能であればワンストップ特例制度を利用した方が、初めての方でも手間が少なく簡単でしょう。

ワンストップ特例制度が利用できる条件は、こちらです。

上記に当てはまらない場合は、確定申告が必要になります。

ここでは、ふるさと納税の手続き方法を詳しく解説していきます。

1.ワンストップ特例制度での手続き方法

ワンストップ特例制度は、以下に当てはまる方が利用できます。

当てはまらない場合は確定申告が必要になりますので、この後の確定申告の手続き方法をチェックしてくださいね。

ワンストップ特例制度の場合は、ふるさと納税サイトで寄付を行う際に「ワンストップ特例制度」を選んでおく必要があります。

多くのサイトでは、申し込み画面でチェックを入れるところがあるので、チェックしておきましょう。

忘れてしまうと確定申告が必要になるので、注意してくださいね。

参考:楽天ふるさと納税

チェックをしておくと、自治体から必要な書類が送られてきます。

記入して必要書類を添えて送付しておきましょう。

さらに、翌年の1月10日までに以下の書類を寄付した自治体に提出します。

【ワンストップ特例制度の提出書類】

- 寄附金税額控除に係る申告特例申請書

各ふるさと納税のポータルサイトや、寄付先の自治体に連絡すると入手可能 - 申請者本人を確認できる書類

「マイナンバーカード」「通知カード」を持っている方はコピーを送付、どちらもない場合には、「個人番号が記載された住民票の写し」を送付

提出期限を逃すと確定申告が必要になります。

最後の寄付が終了したら、早めに手続きを行いましょう。

2.確定申告での手続き方法

確定申告は、1年間の総所得から所得税と住民税を計算し、税金の調整を行う手続きのことです。

通常、会社員の方は年末調整によってこの手続きが行われるため、確定申告は不要です。

しかし、初めて住宅ローン控除や医療費控除などふるさと納税以外の控除を受ける場合は、会社員の方でも確定申告が必要になります。

【確定申告が必要なケース】

1.寄付をした自治体が6自治体以上

2.寄付をした自治体のうちワンストップ特例の申請書を提出できなかったところがある

3.給与所得者でかつ高額医療費の支払いがあり、医療費控除などの申告が必要な方

4.個人事業主の方

5.不動産収入のある方

6.不動産や有価証券・会員権などの売却益や譲渡益などがある方

7.2,000万円以上の給与収入がある方

8.2カ所以上の会社から一定額の所得がある方

確定申告の提出期限は、通常翌年の2月16日から3月15日までです。

確定申告は複雑で難しいイメージがある方も多いでしょう。

しかし、ネット上で手続きが可能なe-Taxを使用すれば、自宅でも申告が可能です。

e-Taxを使用して確定申告をする際の手順はこちら。

STEP1: 利用者識別番号を取得する

STEP2: 電子証明書を取得する

STEP3: パソコンやスマートフォンで確定申告書を作成する

STEP4: 確定申告書を送信する

ワンストップ特例制度よりは複雑なので、くわしく解説していきます。

STEP1: 利用者識別番号を取得する

e-Taxを使用するには、半角16桁の利用者識別番号が必要です。

取得方法はいくつかありますが、マイナポータルを経由して取得する方法や、ID・パスワード方式の届出を作成して提出する方法があります。

- Webからマイナンバーカードを使用してアカウントを作成

- Webの「e-Taxの開始(変更等)届出書作成・提出コーナー」にて開始届出書を作成して提出

- マイナポータルの「もっとつながる」機能から取得

- 国税庁のホームページの「確定申告書等作成コーナー」からID・パスワード方式の届出を作成して提出

- 国税庁のホームページ内の「電子広告・納税等開始(変更等)の届出」の書類をダウンロードして、必要事項を記入して税務署に提出

STEP2: 電子証明書を取得する

e-Taxの利用には電子証明書が必要です。

電子証明書はマイナンバーカードで取得するか、それ以外の手段で「e-Taxで利用できる電子証明書」から申請して取得します。

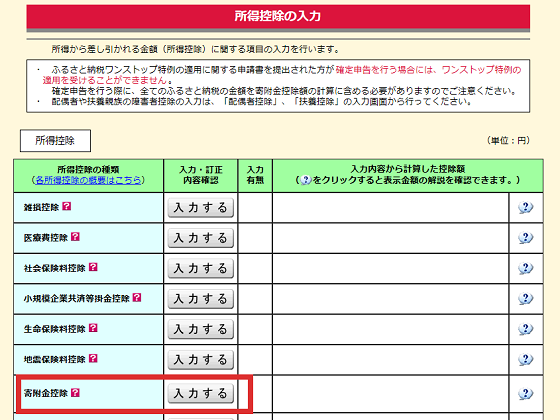

STEP3: パソコンやスマートフォンで確定申告書を作成する

確定申告書の作成は国税庁のホームページから行えます。

どちらの場合でも、マイナンバーカードを使用するため、手元に準備しておきましょう。

ふるさと納税での寄付金控除を希望する場合は、作成画面において寄付した金額を入力します。

画像引用:国税庁

ふるさと納税での手続きは、「所得控除の入力」のページで寄付をした金額を入力するだけです。

STEP4: 確定申告書を送信する

確定申告書の作成が完了したら、e-Taxを使用してデータを送信します。

データ送信が完了すると、画面上で受付番号・日時、受信の有無が確認できます。

また、e-Taxのメッセージボックスに届く送信結果のお知らせメールも、必ず確認しておきましょう。

確定申告が初めてで、「ネットで申告するのは不安」という方は、期間内に設置される確定申告会場で手続きを行うのがおすすめです。

市町村によっては、税理士さんに無料で相談できる窓口もありますので、お住まいの市のサイトをチェックしてみてくださいね。

ふるさと納税の還付金を確認するには年末調整ではなく住民税決定通知書

ふるさと納税の還付金額の確認方法は、毎年5〜6月に郵送される「住民税決定通知書」で確認が可能です。

参考:総務省

具体的な控除額は、住民税決定通知書の摘要欄から確認できます。

この欄にある寄附金税額控除額が、ふるさと納税で寄付された金額から2,000円を引いた金額と一致していれば、控除が正しく行われています。

住民税決定通知書は再発行ができません。

受け取ったら早めに寄附金税額控除額を確認し、きちんと控除がされているかどうか確認しましょう。

また、ワンストップ特例による控除は住民税の減税のみで、所得税の還付は行われません。

なお、令和6年度以降の個人住民税特別徴収税額通知(納税義務者用)は、電子化が可能となります。

電子化に対応した企業に勤めている場合、個人住民税特別徴収税額通知書は郵送ではなくデータで受け取ることが可能です。

(参考:eLTAX「個人住民税特別徴収税額通知(納税義務者用)電子化に係る特別徴収義務者向け特設ページ」)

会社員がふるさと納税を行うメリット・デメリット

「会社員がふるさと納税をすると会社に迷惑がかかる?」

「ふるさと納税していることが会社にバレたらまずい?」

ふるさと納税に対して、このようなイメージをお持ちの方も多いでしょう。

実際、通常の会社員の方なら、ふるさと納税を行うメリットは大きいです。

【ふるさと納税を行うメリット】

- 好きな地域を応援できる

- 自己負担2,000円で返礼品がもらえる

- 翌年の税金が還付されるため、毎月の手取りが増える

対して、考えられるデメリットはこちらです。

【ふるさと納税を行うデメリット】

- 年収が150万円以下だと損をする可能性がある

- 年末調整以外に手続きが必要

会社員の方の場合、会社にふるさと納税をしていることがバレても何の問題もありません。

給与計算が大変になるなど、「会社に迷惑をかけてしまうのでは?」と心配される方も多いですが、ふるさと納税をしたことで会社が行う業務はありません。

会社に迷惑がかかることはないため、安心してくださいね。

ここでは、そのほかのふるさと納税のメリット・デメリットを紹介していきます。

ふるさと納税を行うメリット

ふるさと納税を行うメリットは、こちらです。

【ふるさと納税を行うメリット】

- 好きな地域を応援できる

- 自己負担2,000円で返礼品がもらえる

- 翌年の税金が還付されるため、毎月の手取りが増える

まず、ふるさと納税は本来自分が住んでいる地域に納税するところを、ほかの地域に納税をすることができる制度です。自己負担額2,000円を支払う必要がありますが、寄付のお礼として返礼品をもらうことができます。

例えば、好きでよく観光に行く地域や災害があって応援したい地域など、好きな自治体に納税することが可能。

寄付を行う際には寄付金の使い道も指定できるので、応援したい事業にピンポイントで寄付ができますよ。

また、ふるさと納税は自己負担2,000円を支払う必要がありますが、もらえる返礼品の価値が2,000円以上であればお得になりますよね。

通常、返礼品の値段は寄付金額の3割程度となっています。

【50,000円の寄付をした場合】

寄付金30,000円 - 自己負担2,000円 = 還付金28,000円

返礼品の値段:10,000円

上記の場合だと、2,000円の自己負担で10,000円分の返礼品を受け取れるということに。

さらに、年間28,000円税金が控除されるため、1ヶ月あたり2,300円程度手取りが増えることになりますよ。

会社員の方でも、ふるさと納税のメリットは大きいと言えるでしょう。

ふるさと納税を行うデメリット

次に、ふるさと納税のデメリットを見ていきましょう。

【ふるさと納税を行うデメリット】

- 年収が150万円以下だと損をする可能性がある

- 年末調整以外に手続きが必要

年収150万円以下の方は、もちろん寄付することはできても損になってしまう場合があります。

ふるさと納税には、年収によって寄付できる限度額が決まっており、それ以上寄付をしても自己負担になってしまいます。

年収150万円の方の場合、寄付限度額はおよそ6,000円程度です。(ほかの税金優遇制度の利用により、もっと低くなる場合もあり)

【6,000円の寄付をした場合】

寄付金6,000円 - 自己負担2,000円 = 還付金4,000円

返礼品の値段:1,800円

自己負担金額は変わらないため、2,000円支払って1,800円の返礼品をもらうことに。

これではお得とは言えません。

また、還付金も年間4,000円なので、月々で考えると300円程度。

年末調整の他に手続きも必要になるため、あまりお得とは言えないでしょう。

ふるさと納税と年末調整に関するよくある質問

さいごに、ふるさと納税と年末調整に関する質問を集めました。

会社員でこれからふるさと納税をしたいと考えている方は、ぜひ参考にしてみてくださいね!

Q.ふるさと納税を行うと会社に迷惑がかかる?

ふるさと納税をしても、会社で行う手続きが増えることはありません。

ふるさと納税の手続きは全て本人が来なうため、会社に迷惑がかかることはないので、安心してくださいね。

Q.ふるさと納税をすると年末調整で還付金が受けられる?

ふるさと納税と年末調整の手続きは全くの別物です。

そのため、年末調整をしたからふるさと納税の還付金が戻ってくることはありません。

ふるさと納税で還付金を受け取るには、以下のどちらかの手続きが必要です。

【ふるさと納税の手続き】

- ワンストップ特例制度:1/10までに書類提出

- 確定申告:2/16〜3/15の間に手続き

Q.ふるさと納税と医療費控除は併用できる?

ふるさと納税と医療費控除は、併用が可能です。

しかし、医療費控除を申請するには確定申告が必要になるため、ふるさと納税の手続きも自動的に確定申告になります。

Q.ふるさと納税に関して、年末調整の書類に記入することはある?

年末調整の書類には、ふるさと納税に関する記入箇所はありません。

手続き方法が全く異なる上に、ふるさと納税は12/31を期限としているため、年末調整に間に合わないことが理由です。

まとめ

本記事では、ふるさと納税と年末調整の関係について解説しました。

ふるさと納税と年末調整の手続きは時期が合わないため、同時に行うことはできません。

【ふるさと納税と年末調整の手続き時期】

- ふるさと納税

ワンストップ特例制度:翌年1/10まで

確定申告:翌年2/16〜3/15 - 年末調整

年内の11月頭に書類提出→12月の給与で還付

(時期はずれることがあります)

年末調整とふるさと納税、それぞれ手続きを行う必要があります。

また、ふるさと納税は個人で手続きを行うため、会社に迷惑をかけることはありません。

ふるさと納税の手続きは、会社員の方であれば「ワンストップ特例制度」が手間が少なく簡単です。

これを機に、ぜひふるさと納税をしてみてくださいね!